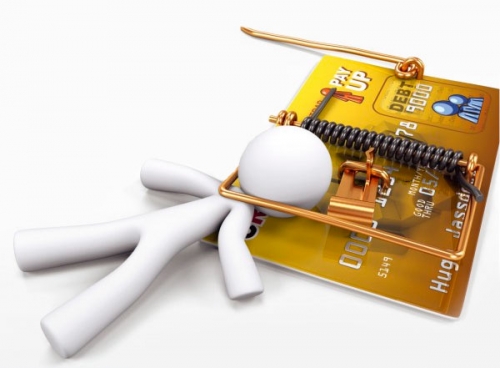

Что будет если не платить кредит

- Первая проблема, с которой вы столкнетесь – звонки с банка, которые будут напоминать вам о просрочке. С каждым днем частотность звонков будет увеличиваться, ведь вы нарушили условия. Если не возвращать займ, то есть шанс попасть в долговую яму. Это первый этап.

- Коллекторы – следующая сторона медали. Если не наблюдаются попытки со стороны должника реструктурировать свой долг, тогда банк продает его коллекторам сейчас же, которые начинают более серьезное взыскание, и не будут переставать надоедать. В обязанности коллекторов входит писать и извещать должника о том, что он не уплатил. Звонить они могут до 10 вечера. Взыскатели будут очень серьезно беспокоить, а если нет результата, дело переходит в судебные инстанции.

Если вообще не платить кредит что будет

Если не производится оплата в срок, тогда банк решает пойти двумя способами:

- Передать ваш долг коллекторам.

- Сразу подать на вас в суд.

Как долго можно не вовремя платить банку

Иногда в Сбербанке готовы пойти на некоторую отсрочку платежа по процентам, хотя «тело» кредита, которое брал человек, все равно придется выплачивать. Несколько месяцев – это единственное, на что можно рассчитывать. Если представлены веские причины банку, тогда стоит рассчитывать на отсрочку от полгода до 12 месяцев, иногда – 3 года, 5 лет и т.д.

Что может быть по закону

Банк обязательно будет взыскивать свою задолженность через суд. Если вас признают виновным после решения суда, придется выплачивать:

- Набежавшие проценты.

- Приписанные штрафы.

- Пеню.

Если сумма, которую задолжник взял, небольшая, то можно договориться о том, чтобы она вычитывалась из зарплаты, не беда. В редких случаях сумма переносится и на ценное имущество должника – активы, имущество и т.д. Отзывы и видео говорят о том, что банк идет на такие уступки.

Лишение свободы может быть только в той ситуации, если задолжник действительно злостный, и долг превышает 1,5 млн рублей.

Если не платить кредит в нескольких банках

Каждое учреждение представляет свои собственные условия, а также, свое наказание для тех, кто не платит вовремя.

Тинькофф, Дельта банк, Лето банк

Если все предыдущие методы не сработали, и долг не был погашен, тогда суд открывает делопроизводство и предлагает добровольно погасить сумму. Устанавливаются окончательные сроки, после чего начинается бумажный процесс. Часто он может занимать от нескольких месяцев до полугода.

После окончания мирных переговоров начинается принудительное взыскание долга. К заемщику приходят домой, начинается описание имущества и выставление его на торги. Игнорировать подобные визиты не стоит. Заметим, что взыскание происходит любого ликвидного актива. Предметы роскоши также подлежат изъятию.

Если у должника в собственности ничего нет

Когда нет имущества, квартиры, земельных участков – история с такими должниками сложнее. Да и официально найти его сложнее. Что может предпринять банк в таком случае:

- Направляется запрос в ИФНС, чтобы инспекция дала информацию о том, где работает заемщик. Такая информация должна быть у налоговой, потому что работодатели должны перечислять деньги в пенсионный фонд.

- Непосредственное направление в пенсионный фонд.

- Запрос в ГИБДД, чтобы проверить наличие автомобиля, регистрация машины по каско.

- Федеральная служба государственной регистрации даст информацию о том, что из собственности есть записанное на имя задолжавшего.

- Запрос в банк, чтобы выяснить, какие деньги в наличии у должника имеются.

Как долго будут преследовать судебные инстанции? До тех пор, пока не поймут, что не могут получить с вас денег за кредитную карту, за автомобиль и др. Обычно, процедура занимает до одного года, после чего дело передается в суд.

Как быть поручителю

Поручитель – основное лицо, которое принимает на себя все долговые обязательства перед кредиторами. В зависимости от каждого конкретного случая, размер выплат может быть частичный или полностью. Поэтому, перед тем, как сначала принять на себя такое ответственное решение, следует хорошо подумать, с чем можно сталкиваться из-за этого в будущем, какие будут последствия. В частности, необходимо особо поинтересоваться финансовым состоянием заемщика.

Поручитель и заемщик ведут совместную ответственность перед банком, который имеет право взыскать деньги с поручителя.

Можно ли объявить себя банкротом?

Закон о банкротстве физических лиц вызывает множество споров. Он должен помочь банкроту избежать непомерного груза, который лег на его плечи. Поэтому, такая процедура поможет оформить реструктурирование долга и добиться результатов.